經(jīng)濟下行,房價走低,則銀行貸款收緊,這幾乎已經(jīng)成為金融市場一個鐵律。然而,破局者已經(jīng)出現(xiàn)。9月1日,國際清算銀行(Bank for International Settlements,以下簡稱BIS)在官網(wǎng)上發(fā)表的工作論文指出,以螞蟻集團“310”信貸為代表的金融科技模式,可以平滑房地產(chǎn)價格及經(jīng)濟周期對貸款的影響,讓信用優(yōu)良的企業(yè)可以隨時貸到款,促進金融安全及經(jīng)濟發(fā)展。

(圖為網(wǎng)商銀行客戶——冷鍋串串店“三不擺”)

傳統(tǒng)銀行的貸款通常需要擔(dān)保抵押,抵押資產(chǎn)以房地產(chǎn)為主,因此貸款受房地產(chǎn)影響很大。而螞蟻集團旗下網(wǎng)商銀行獨創(chuàng)的310全流程線上信貸(3分鐘申請、1秒鐘放款、0人工干預(yù))基于對小微商家的信用畫像來制定貸款額度及利率,不受抵押資產(chǎn)影響。

此次BIS發(fā)表工作論文,在研究對比了傳統(tǒng)銀行抵押貸、傳統(tǒng)銀行信用貸和網(wǎng)商銀行小微企業(yè)信用貸款后發(fā)現(xiàn),房價下降10%,傳統(tǒng)銀行抵押貸額度下降5.8%,傳統(tǒng)銀行信用貸額度下降2.1%,而采用大數(shù)據(jù)風(fēng)控為基礎(chǔ)的網(wǎng)商銀行小微信用貸款額度降幅最小,僅為0.5%,幾乎不受影響。

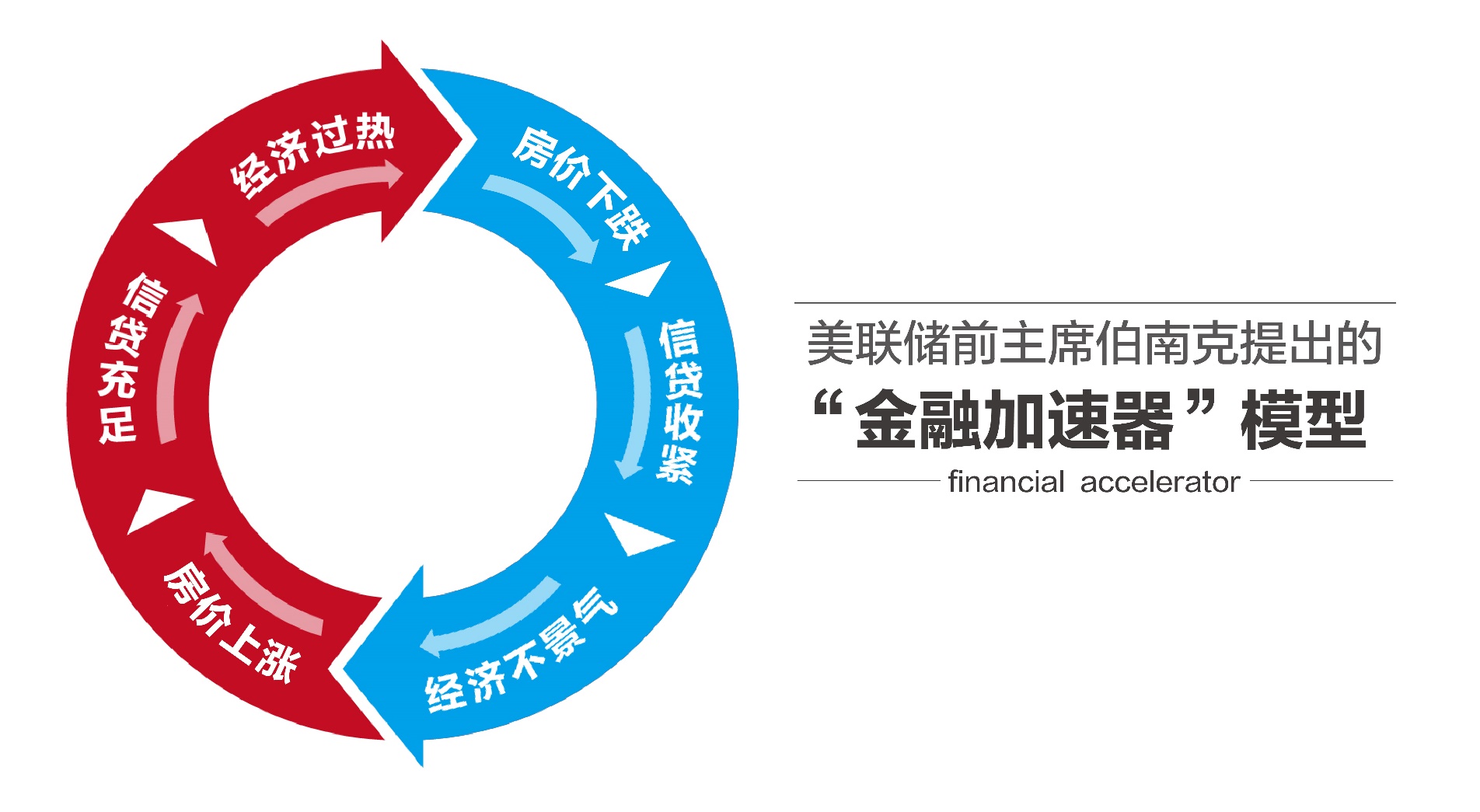

1996年,美聯(lián)儲前主席伯南克提出的“金融加速器”模型。具體來說,在經(jīng)濟繁榮、房價上漲時期,房價升高,銀行會據(jù)此增加放貸供給,造成經(jīng)濟過熱;而在經(jīng)濟衰退時,房價下跌,商業(yè)銀行就會減少放貸,加劇經(jīng)濟的蕭條。商業(yè)銀行抵押貸款的這種順周期特性,加劇了實體經(jīng)濟的波動。從90年代的日本經(jīng)濟危機到2008年次貸危機都印證了這一理論。

海通證券的一項研究表明,中國金融業(yè)和房地產(chǎn)之間依存度非常高,共同主導(dǎo)著經(jīng)濟走勢,房地產(chǎn)相關(guān)行業(yè)貸款占全部貸款比重達到34%,發(fā)行的信用債存量占非金融信用債總量的近50%。因此,業(yè)界一直認為中國經(jīng)濟急需與金融和房地產(chǎn)解綁。

2020年4月,國務(wù)院常務(wù)會議也提出“要引導(dǎo)銀行提高信用貸款的比例,降低抵押擔(dān)保的過度依賴”。但是對傳統(tǒng)銀行而言,由于信息不對稱問題嚴重,難以為小微企業(yè)作出精準的信用評估,信用貸款可能會面臨成本過高或是風(fēng)險過大的問題,推廣一直存在較大難度。

上述論文指出,即使抵押品資產(chǎn)價格下跌,只要企業(yè)經(jīng)營穩(wěn)健,就可以根據(jù)信用風(fēng)控貸到款,不會因抵押品價格下降被抽貸。因此,基于金融科技的310信貸等模式能幫助很多無法提供抵押品的小微企業(yè)獲得貸款,與此同時,還能降低金融風(fēng)險,促進金融穩(wěn)定。