在資本市場的聚光燈下,思看科技憑借科創板“3D掃描第一股”的光環備受矚目。然而,看似光鮮的上市之路背后,卻暗藏技術護城河薄弱、股權結構失衡、募資合理性存疑等多重風險。

隨著市場競爭加劇和技術迭代快速,思看科技增長背后的隱憂也逐漸暴露:營收增速腰斬、凈利增長疲軟、大客戶反噬成對手、經銷商模式暗雷重重。這家曾被視為國產高端裝備制造的標桿企業,正面臨一場價值重估的考驗。

高增長神話破滅?

作為“3D掃描第一股”,思看科技于今年1月15日正式在上交所科創板掛牌上市。而其最近4年的財務數據,卻是一條從“狂飆”到“失速”的拋物線。

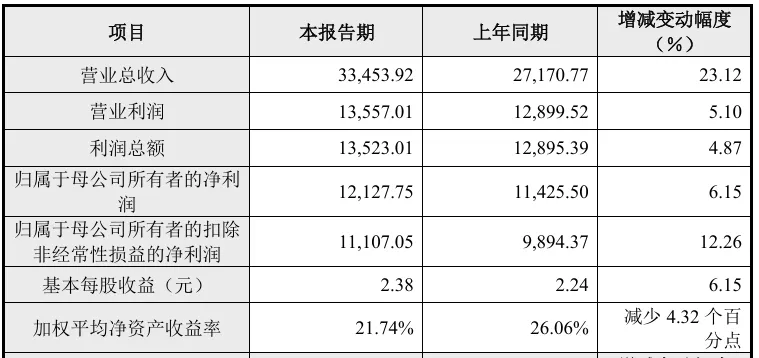

2月28日,思看科技發布的2024年業績快報顯示,實現營業收入3.35億元,同比增長23.12%;歸母凈利潤1.21億元,同比增長6.15%。

拉長時間線來看,雖然思看科技的營業收入和凈利潤呈現出一定的增長態勢,但增速卻斷崖式下跌。2021年,公司實現營收1.61億元,同比增長達76.05%;2022年的營收為2.06億元,增速驟降至27.92%;2023年的營收為2.72億元,增速小幅反彈至31.88%,但2024年的營收增速進一步降至23.12%。

同時,思看科技的凈利潤增長疲態盡顯。2021年至2023年,公司歸母凈利潤分別為0.68億元、0.78億元和1.14億元,同比增速分別為121.08%、14.94%和47.17%,但2024年的凈利潤僅同比增長6.15%,增長動力已嚴重不足。

雖然思看科技還未公布2024年的具體業績狀況,但從招股書等已經披露的數據,也可以對業績增長乏力的原因窺見一二。

首先,大客戶流失反噬增長。曾經的第一大客戶蔡司高慕在2022年ODM合作協議到期后,不僅沒有續約,反而在2023年上半年推出自研的T-SCAN hawk 2手持式3D掃描儀,與思看科技形成了直接競爭關系。這使得思看科技失去了一個重要的營收來源,對其業績增長產生了不利影響。

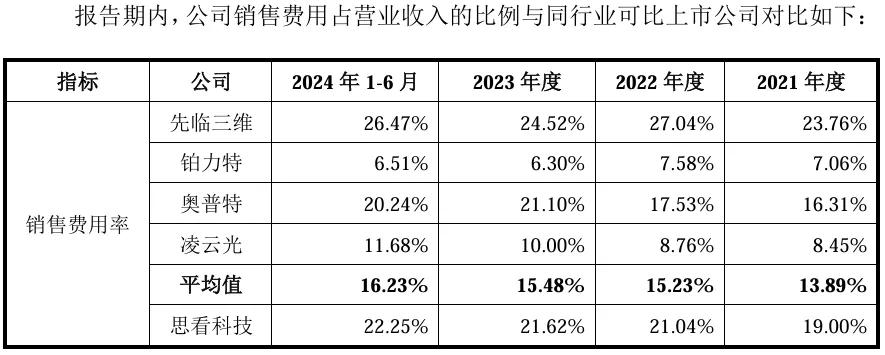

其次,銷售費用高企。思看科技的銷售費用占比相對較高,2021年至2024年上半年分別為3060.81萬元、4334.52萬元、5873.68萬元、3342.57萬元,占營業收入比例為19%、21.04%、21.62%、22.25%。過高的銷售費用雖有助于市場拓展和客戶開發,但也侵蝕了公司的利潤空間。

再者,市場競爭加劇且需求疲軟。隨著三維視覺數字化行業的迅猛發展,越來越多的企業涌入該領域,市場競爭愈發激烈。思看科技主要面向工業級市場,但下游制造業投資放緩導致需求萎縮,即便三維掃描行業處于成長期,但目前的市場容量仍有限。

此外,思看科技的財務數據還夾雜著一些“虛胖的繁榮”。一方面,雖然思看科技毛利率長期維持在70%以上,遠超行業均值,但這一“高光”指標背后卻暗藏危機。2021年至2024年上半年,思看科技的毛利率分別高達76.42%、76.09%、77.87%、75.43%,而行業均值僅為50%左右。不過,高毛利率源于產品高定價,而一旦市場競爭加劇,公司為了保持市場份額,可能會被迫降低產品價格,這將導致毛利率大幅下滑,進而影響盈利能力。實際上,蔡司高慕自研產品推出后,市場已出現低價競爭跡象。

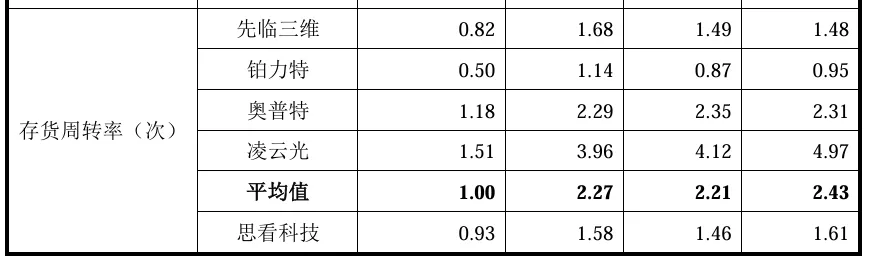

另一方面,從周轉率來看,思看科技招股書顯示,2021年至2024年上半年,存貨周轉率分別為1.61次、1.46次、1.58次、0.93次,均低于行業均值;同時總資產周轉率持續下降,2021年至2023年分別為1.07、0.64、0.53。這意味著,公司可能在生產、銷售等環節存在一定的問題,導致資產無法高效轉化為收益,影響了整體運營效率和盈利能力。

技術護城河失守?

思看科技主要從事三維視覺數字化產品及系統的研發、生產和銷售。產品主要有兩種:一種是工業級高精度產品,包括便攜式3D掃描儀、跟蹤式3D視覺數字化產品、工業級自動化3D視覺檢測系統等;另一種是專業級高性價比產品,包括彩色3D掃描儀、專業級3D視覺數字化產品等。

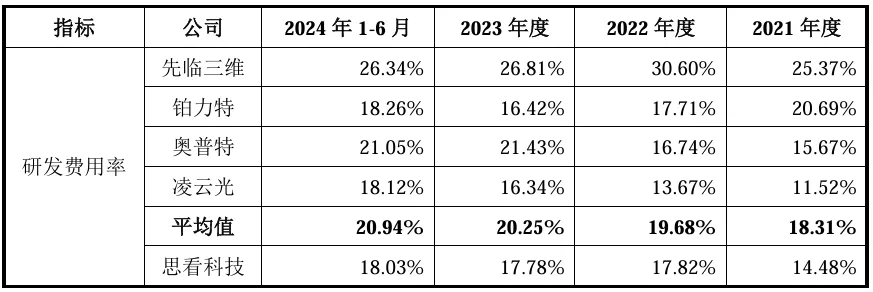

不過,看似光鮮的背后卻隱藏著技術自主性的危機。從研發投入來看,2021年至2024年上半年,思看科技的研發費用分別為2331.77萬元、3672.15萬元、4830.08萬元、2708.25萬元,占營收比重分別為14.48%、17.82%、17.78%、18.03%,明顯低于同行業可比公司平均約20%的研發費用率。較低的研發投入,表明公司在技術創新和產品升級方面可能受到限制,難以維持長期的技術領先地位和產品競爭力。

在核心部件方面,思看科技的產品高度依賴外購。工業相機、光學鏡頭、移動工作站和通用3D分析對比軟件等核心部件均來自外部供應商,如富士膠片、海康威視等。雖然公司強調,通過自主研發掌握了核心算法和系統集成能力,但這種“組裝式創新”模式仍可能導致成本控制困難,并且供應鏈穩定性上也存在風險,一旦供應商出現問題,將直接影響生產和銷售。

這種研發投入不足與核心部件依賴的狀況,使得思看科技的技術護城河逐漸變窄。在激烈的市場競爭中,技術創新是企業保持競爭力的關鍵。思看科技若不能加大研發投入,提升核心部件的自主研發能力,未來可能會在技術上落后于競爭對手,進而影響其市場份額和盈利能力。

當前,三維視覺賽道正上演“群雄割據”。國際巨頭與國內同行的競爭日益激烈,思看科技的市場份額和地位面臨著嚴峻挑戰。

國際層面,卡爾蔡司、海克斯康等巨頭通過內部培育發展、并購境內外標的等方式涉足三維視覺數字化領域,并積極參與全球市場的競爭。這些企業憑借深厚的技術積累和廣泛的市場網絡,占據了高端市場份額。

國內方面,鉑力特、先臨三維等企業也在三維視覺數字化領域有較深布局。例如,先臨三維在研發投入和技術積累上表現突出,其研發費用率多年保持在25%以上的較高水平。這些國內企業通過不斷創新和市場拓展,正逐漸縮小與思看科技的差距。

與此同時,思看科技在專利方面的一些舉措也引發了外界的質疑,其技術優勢面臨著受損的風險。2023年2月,思看科技與蔡司高慕簽署了專利授權協議,將“內置攝影測量復合掃描技術”和“多波段掃描技術”對應的專利以每年1000美元的價格授權給蔡司高慕使用,有效期至2033年。

這一舉動不僅令人費解,還引發了外界對公司決策合理性的質疑。一方面,蔡司高慕作為思看科技的前第一大客戶,如今已發展成為其競爭對手,思看科技的專利授權行為可能幫助競爭對手提升技術實力,從而削弱自身的市場競爭力。另一方面,這種低價專利授權是否涉及利益輸送或其他不正當交易,也值得深究。

招股書顯示,2021年至2022年,蔡司高慕為思看科技的第一大客戶,對其銷售收入分別為1301.28萬元、1542.33萬元,但2023年至2024年上半年的銷售收入已銳減至55.99萬元、0元。更諷刺的是,2023年及2024年上半年,蔡司高慕是思看科技的第五、第三大供應商,對其采購金額分別為309.45萬元、177.1萬元,形成“技術輸出-采購依賴”的詭異閉環。

思看科技在招股書中也表示:“公司與蔡司高慕ODM合作關系終止及蔡司高慕已推出自研的手持式三維激光掃描儀產品,可能對公司的業務增長造成一定不利影響,且存在可能引發市場競爭加劇的風險;此外,若雙方技術合作不及預期,公司可能面臨存在技術泄密的風險,進而給自身經營造成重大不利影響。”

思看科技曾在招股書的上會稿和注冊稿中刪除或修改了“全球首創”“卡脖子”“高精度”等表述,并調整了市場占有率的相關表述,也反映出其在技術優勢和市場地位上的不確定性。

發展隱患諸多

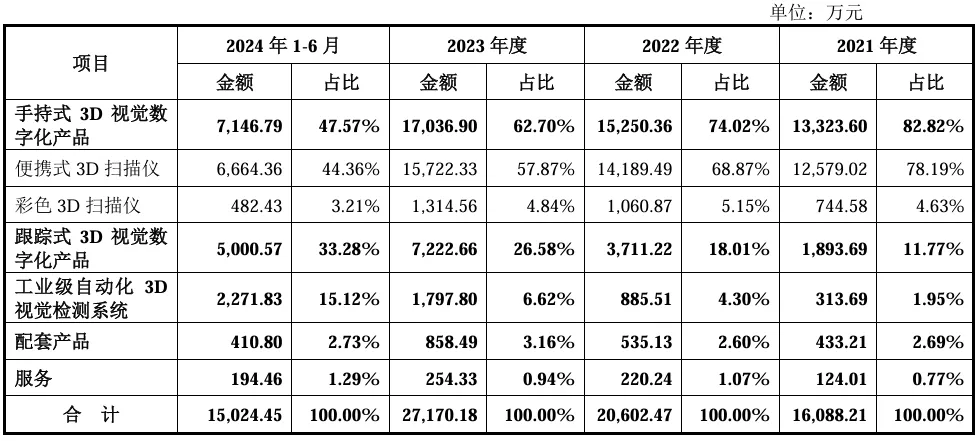

目前,思看科技的營收仍有近一半來自于手持式3D視覺數字化產品,包括便攜式3D掃描儀和彩色3D掃描儀。2021年至2024年上半年,該類產品的收入分別為1.33億元、1.53億元、1.7億元及7146.79萬元,占總營收的比例分別為82.82%、74.02%、62.7%及47.57%。

不過,思看科技下游需求的天花板也逐漸顯現。其產品主要應用于汽車制造、工程機械等工業領域,這些領域的需求受經濟周期影響較大。更嚴峻的是,三維掃描技術在工業領域的滲透率已趨近飽和,而消費級市場因技術門檻低、競爭激烈難以打開,增長空間也已有限。

思看科技的渠道體系,可能也正成為新的風險點。公司采取“經銷為主,直銷為輔”的銷售模式,經銷商收入占比逐年攀升,2023年經銷商收入占比達到81.4%,直銷模式的收入占比僅為18.6%,呈下降趨勢。

然而,龐大的經銷商數量也為公司帶來了諸多問題。一方面,中介機構核查難度較大,2021年至2023年,在交易金額函證中未取得回函經銷商收入共計4342.73萬元,這可能影響公司財務數據的真實性和準確性。另一方面,公司部分收入還來自于居間商,居間商與經銷商還存在重合,且存在居間服務費與對應收入不成正比的情況,進一步增加了公司銷售模式的復雜性和風險性。

思看科技在上市前經歷了兩輪融資,吸引了大量機構投資者,導致股權比較分散。截至發行前,公司共有21名股東,其中4名自然人股東及王涌,三位創始人王江峰、陳尚儉、鄭俊持股比例均不足25%,共同為公司實際控制人,其他均為機構投資者。但除3名創始人及3家員工持股平臺外,其他各投資方持股占比均不足4%。可以看出,在上市之前,包括浙江如山、深圳達晨、中信證券投資等十余家機構存在“突擊入股”的情況。

這種分散的股權結構存在兩大隱患:一是決策效率可能降低。由于沒有絕對控股股東,三位創始人在進行決策時需達成一致,一旦意見不合,可能影響公司戰略決策的制定和執行效率。

二是上市后減持壓力大。由于持股占比小且“突擊入股”,這些投資者在公司上市后普遍帶有短期獲利的訴求,隨著對賭協議中上市期限達成,減持壓力將集中釋放。如果再疊加創始人持股比例偏低、缺少限售約束等風險,思看科技或面臨持續的股價拋壓。

更值得關注的是,在B輪融資中,思看科技此次上市的保薦機構的子公司中信證券投資有限公司也成為了其股東。這種突擊入股模式可能存在利益輸送嫌疑,尤其是在保薦機構子公司“直投+保薦”的模式下,難以避免“抬轎子”的質疑。

思看科技的募資計劃上演了“先畫餅后縮水”的戲碼,暴露出公司在未來資金需求預測和戰略布局上的不清晰。在最初申報的8.51億元募資中,3.43億元用于研發中心及總部大樓建設,2億元用于補充流動資金,1.11億元投向營銷網絡。但在監管壓力下,公司將募資總額縮減至5.69億元,刪除總部大樓和營銷網絡建設項目,并將補流資金砍至8720萬元。這種“割肉式”調整暴露出原募資計劃的不合理性。

實際上,思看科技在募資合理性上存在雙重矛盾。其一,募投項目必要性存疑,公司早在2022年已斥資5800萬元購置7處商業房產,卻仍計劃募資3.43億元建設總部大樓,被監管質疑“變相涉足房地產”。其二,資金管理邏輯矛盾,公司2020年至2023年累計分紅5830萬元,2023年末公司貨幣資金余額達2.88億元,卻仍募資補流,被指“左手分紅買房,右手向市場要錢”。

這種募資策略的隨意性反映出思看科技戰略的短視。大幅調整募投項目不僅暴露出管理層對資金使用效率的忽視,且將大量資金用于非核心資產購置而非技術研發,可能導致公司錯失技術升級的關鍵窗口期,加劇未來市場競爭中的被動局面。

資本市場需要的是透明、合規、有發展潛力的上市企業。思看科技的IPO之路,看似是“3D掃描第一股”的資本盛宴,實則暴露出科技含金量不足、增長邏輯脆弱、內控漏洞頻出的深層危機。當高增長神話不再,在研發投入吝嗇、客戶流失、渠道失控、資本套利者退場及行業競爭白熱化等風險交織下,其科創光環褪色,資本故事將如何續寫?(圖源:思看科技官網及招股書)