當監(jiān)管機構在2025年前11個月對興業(yè)銀行累計罰沒金額近2500萬元且百萬級罰單達9張時,這家總資產超10萬億的股份制銀行或已暴露出合規(guī)失序。

在合規(guī)風險高企的同時,興業(yè)銀行2025年三季度業(yè)績從營收下滑、非息收入縮水,到不良貸款率上升而撥備覆蓋率下降,盈利能力承壓明顯。

再疊加今年以來興業(yè)銀行總行及旗下子公司密集的人事調整,以及私人銀行“存款千萬換大廠實習”的爭議事件,這家曾經的股份行“標桿”在規(guī)模擴張與風險管控、業(yè)務創(chuàng)新與合規(guī)經營之間可能已出現(xiàn)了失衡。

監(jiān)管罰單下的內控失守

2025年前11個月,興業(yè)銀行的違法違規(guī)行為遭到監(jiān)管部門的密集追責。從海口到重慶,從北京到寧波,違法違規(guī)行為遍布全國多個省份的分支機構,涉及貸款、投資、票據(jù)、外匯、個人信貸、客戶身份識別等多個核心業(yè)務領域。據(jù)不完全統(tǒng)計,興業(yè)銀行旗下分支機構及全資子公司收到的罰款累計達2493.64萬元,其中百萬級罰單數(shù)量已達9張。

從處罰金額來看,單家分支機構最高罰款達420萬元。10月17日,興業(yè)銀行重慶分行因“貸款‘三查’不盡職,授信管理不到位,資產分類不準確,貼現(xiàn)資金回流,非標投資業(yè)務管理不到位,規(guī)避‘雙錄’”,被罰款共計420萬元。李妮(時任興業(yè)銀行重慶渝中支行行長)、武毅(時任興業(yè)銀行重慶分行企業(yè)金融南岸業(yè)務總部總裁)、舒琴(時任興業(yè)銀行重慶加州支行行長)、王衡(時任興業(yè)銀行重慶分行企業(yè)金融南岸業(yè)務一部總監(jiān))被警告、鄧珂(時任興業(yè)銀行重慶分行營業(yè)部總經理)被罰款5萬元。

緊隨其后的是興業(yè)銀行海口分行,11月21日,因“貸款管理不盡職、投資業(yè)務管理不盡職、票據(jù)業(yè)務管理不盡職”等違法違規(guī)行為,被罰款305萬元,沒收違法所得2010元。黎規(guī)群、吳剛被警告并罰款共計18萬元;謝紅衛(wèi)、邢詒深、李偉被警告。

此外,興業(yè)銀行北京分行(201.37萬元)、興業(yè)銀行銀川分行(150萬元)、興業(yè)銀行淮安分行(140萬元)、興業(yè)銀行南寧分行(129.74萬元)、興業(yè)銀行寧波分行(110萬元)、興業(yè)銀行沈陽分行(110萬元)等均領到百萬級罰單。

其中,8月14日,興業(yè)銀行北京分行因“辦理經常項目資金收付,未對交易單證的真實性及其與外匯收支的一致性進行合理審查;違反規(guī)定辦理資本項目資金收付;違反規(guī)定辦理結匯、售匯業(yè)務”,被罰款201.37萬元。緊接著,9月26日,興業(yè)銀行北京分行又因“貸款‘三查’失職”,被罰款35萬元。

從違規(guī)主體來看,不僅包括興業(yè)銀行各地分支行,還涵蓋全資子公司興銀理財。10月31日,興銀理財因“違反金融統(tǒng)計相關規(guī)定”,被警告并罰款100萬元。這意味著,興業(yè)銀行在理財業(yè)務上同樣存在合規(guī)短板。

從責任人員來看,處罰覆蓋支行部門經理、部門總經理到支行行長等多個層級,全年共有數(shù)十名責任人被警告或罰款,顯示出監(jiān)管部門“一案雙查”的決心,也反映出興業(yè)銀行違法違規(guī)行為的責任鏈條貫穿各級管理崗位。

興業(yè)銀行的違法違規(guī)行為幾乎覆蓋了商業(yè)銀行經營的關鍵環(huán)節(jié),既有傳統(tǒng)業(yè)務的合規(guī)失守,也有創(chuàng)新業(yè)務的監(jiān)管規(guī)避,部分行為甚至觸及金融監(jiān)管的“高壓線”。

在貸款業(yè)務領域,“貸款‘三查’不到位”成為高頻違規(guī)點。興業(yè)銀行重慶分行、寧波分行、北京分行、新鄭玉前路支行等多家機構均因同類問題收到罰單。貸款“三查”涵蓋貸前調查、貸中審查、貸后檢查全流程,興業(yè)銀行多家分支機構在該環(huán)節(jié)的失守意味著借款人資信核實不真實、風險評估不嚴謹、資金使用監(jiān)控缺失,極易引發(fā)信貸風險。

更值得警惕的是,興業(yè)銀行淮安分行因“授信后管理不到位;虛增存貸款規(guī)模”被罰款140萬元。尤其是“虛增存貸款規(guī)模”這類行為反映出部分分支機構為完成業(yè)績指標不惜鋌而走險,通過虛假交易放大業(yè)務體量,可能誤導市場對銀行經營實力的判斷,擾亂金融市場秩序。

投資業(yè)務管理不盡職問題也突出。興業(yè)銀行海口分行、寧波分行等因該問題被罰,通常表現(xiàn)為銀行在開展債券、金融產品等投資業(yè)務時,未對投資標的風險進行充分評估,盲目追求收益而忽視風險管控。其中,10月17日,興業(yè)銀行寧波分行及相關責任人因“貸款‘三查’不到位、投資業(yè)務管理不盡職、信用卡業(yè)務管理不審慎”,被罰款110萬元,對畢楹、謝夢分別給予警告。

興業(yè)銀行重慶分行的“非標投資業(yè)務管理不到位”與“規(guī)避‘雙錄’”違規(guī)組合,更顯問題的特殊性。銀行“雙錄”是指在銷售高風險金融產品或辦理特定業(yè)務時,對銷售過程同步錄音錄像,以保護消費者權益、規(guī)范銷售行為并滿足監(jiān)管要求。

也就是說,“雙錄”可以有效防止銷售人員夸大收益或隱瞞風險,確保金融消費者在充分知情下決策,如果發(fā)生糾紛,“雙錄”資料可作為維權證據(jù)。而興業(yè)銀行重慶分行刻意規(guī)避該規(guī)定,損害了消費者知情權與維權權益,這類違規(guī)在全國金融監(jiān)管處罰中也比較罕見。

票據(jù)與外匯業(yè)務的合規(guī)漏洞也持續(xù)暴露。7月30日,興業(yè)銀行臨沂商城支行、威海文登支行均因“票據(jù)業(yè)務貿易背景審核不盡職”分別被罰款35萬元、30萬元;隋明夏(時任興業(yè)銀行臨沂商城支行行長)、潘逸澤(時任興業(yè)威海文登支行客戶經理)被警告。

此外,9月12日,興業(yè)銀行福州湖東支行、福州金山支行均因“未盡職審查辦理貨物貿易項下收匯業(yè)務”,分別被罰款并沒收違法所得45.39萬元、47.95萬元。4月11日,興業(yè)銀行南寧分行因“違反規(guī)定辦理結匯業(yè)務”,被罰款并沒收違法所得129.74萬元。此類行為涉及未對交易單證真實性進行合理審查,違反外匯管理條例等規(guī)定,可能導致跨境資金違規(guī)流動。

4月25日,因“辦理個人信貸業(yè)務過程中搭售貴金屬、保險產品;員工違規(guī)代客操作購買理財、基金產品”,興業(yè)銀行貴陽花果園支行、貴陽觀山湖(生態(tài))支行均被罰款40萬元;王隆(時任興業(yè)銀行貴陽花果園支行行長助理、零售負責人)、張龍飛[興業(yè)銀行貴陽觀山湖(生態(tài))支行行長助理(零售負責人)]分別被警告。這種“捆綁銷售”違背消費者意愿,侵犯金融消費者自主選擇權。

合規(guī)基礎管理的缺失同樣嚴重。5月28日,興業(yè)銀行常德分行因存在8項違法違規(guī)行為,包括“提供虛假的或隱瞞重要事實的統(tǒng)計資料;超過期限向中國人民銀行報送賬戶開立、撤銷資料;相關人員不具備反假專業(yè)能力;在用現(xiàn)金機具鑒別能力不符合國家和行業(yè)標準;違反個人信用信息基礎數(shù)據(jù)庫安全管理要求;未按照規(guī)定履行客戶身份識別義務;未制定網絡安全事件應急預案;未采取防范計算機病毒的技術措施”等,被警告并罰款46.2萬元。袁某(時任興業(yè)銀行常德分行風險管理部副總經理)、周某(時任興業(yè)銀行常德分行運營管理部總經理助理)分別被罰款1.5萬元。

甚至4月11日,興業(yè)銀行南昌桃苑支行因“遺失金融許可證”被警告并罰款1萬元。這些均暴露出興業(yè)銀行分支機構內部管理的粗放與混亂。

興業(yè)銀行之所以出現(xiàn)全鏈條、多領域的違規(guī)亂象,可能是內部治理失效、戰(zhàn)略導向失衡、合規(guī)體系薄弱等多重因素疊加的結果。同時,興業(yè)銀行密集的違法違規(guī)行為不僅帶來直接的財務損失,更可能對其品牌聲譽、市場信任度以及金融市場秩序造成多重負面影響。

一方面,直接增加經營成本,2493.64萬元的罰款直接侵蝕興業(yè)銀行的凈利潤,而合規(guī)整改、系統(tǒng)升級等后續(xù)投入將進一步加重財務負擔。

另一方面,作為一家全國性股份制銀行,興業(yè)銀行曾以“金融創(chuàng)新、服務高效”著稱,但2025年的密集罰單卻展現(xiàn)了“合規(guī)缺失”的負面形象,尤其是私人銀行“存款千萬換大廠實習”事件,引發(fā)了公眾對金融機構特權化、不公平競爭的質疑,盡管該行迅速致歉并暫停項目,但已對其品牌形象造成損害。

增長乏力下的難治本

在合規(guī)風險持續(xù)發(fā)酵的同時,興業(yè)銀行2025年三季度的業(yè)績也呈現(xiàn)“表面平穩(wěn)、內在疲軟”,營收同比下滑、凈息差持續(xù)下降、非息收入大幅收縮、不良貸款率上升而撥備覆蓋率下降,盈利能力面臨多重擠壓。

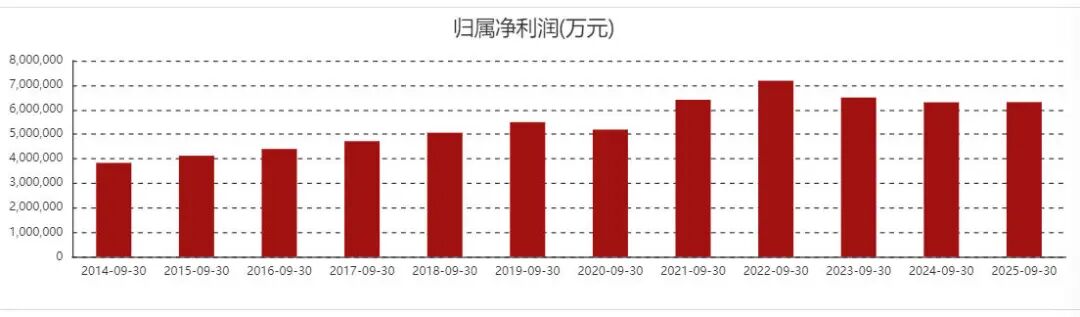

2025年前三季度,興業(yè)銀行的營業(yè)收入增速依舊承壓,同比下降1.82%至1612.34億元;歸母凈利潤為630.83億元,同比微增0.12%;凈息差為1.72%,較去年同期下降12個基點。

其中,2025年第三季度,興業(yè)銀行實現(xiàn)營業(yè)收入507.76億元,同比下降0.78%;歸母凈利潤199.42億元,同比下降0.08%;凈息差為1.68%,較去年同期下降11個基點。

凈息差作為銀行盈利能力的核心指標,其持續(xù)收窄直接導致利息凈收入增長乏力,成為業(yè)績下滑的主要原因。從收入構成來看,今年前三季度,興業(yè)銀行實現(xiàn)利息凈收入1109.59億元,同比下滑0.56%;非利息收入502.75億元,同比下滑4.47%。

從結構上看,前三季度,興業(yè)銀行的手續(xù)費及傭金凈收入為200.81億元,同比增長3.79%;其他非利息收入為301.94億元,同比大幅下滑9.28%,主要受市場利率波動影響。

在支出端,今年前三季度,興業(yè)銀行總體支出有所下降。其中,業(yè)務及管理費同比減少1.14億元至432.68億元,降幅0.26%;信用減值損失同比減少54.75億元至422.27億元,降幅達到12.05%。

截至2025年9月底,興業(yè)銀行的資產總額為10.67萬億元,較上年末增長1.57%;其中客戶貸款余額5.99萬億元,較上年末增長4.42%。負債總額為97707.88億元,較上年末增長1.63%,其中存款總額58347.45億元,較上年末增長5.47%。

在貸款質量方面,截至2025年三季度末,興業(yè)銀行的不良貸款余額為645.6億元,較上年末增加30.83億元;不良貸款率為1.08%,較上年末上升0.01個百分點;撥備覆蓋率227.81%,較上年末下降9.97個百分點。

盡管興業(yè)銀行稱,對公房地產、信用卡新發(fā)生不良均同比回落,但不良貸款余額增加及不良貸款率小幅上升,反映出信貸資產質量仍面臨壓力。同時,在不良貸款率略有上升的形勢下,撥備計提力度反而減弱,可能是通過釋放撥備以緩沖業(yè)績壓力。

此外,前三季度,興業(yè)銀行的資本充足率、一級資本充足率、核心一級資本充足率分別為13.85%、10.97%、9.66%,較上年末分別下降0.43、0.26、0.09個百分點。

整體來看,興業(yè)銀行2025年三季度的業(yè)績疲軟,是宏觀經濟環(huán)境、行業(yè)競爭格局與自身經營短板共同作用的結果,而內部問題的制約可能更為關鍵。

合規(guī)與業(yè)績的雙重壓力下,興業(yè)銀行在2025年啟動了密集的人事調整,涉及總行多部門及子公司管理層。

11月24日,據(jù)金融人事mini消息,在總行層面,興業(yè)銀行總行福建管理部副總裁王偉榮,任總行風險管理部/授信管理部副總經理;廈門分行副行長唐革榕,擬任總行特殊資產經營部副總經理;審計部北京分部副總張國生,任審計部西安分部副總;總行信用卡中心總經理助理王曉建,升任信用卡中心副總經理;許君潔不再兼任總行金融市場風險管理部總經理助理等。

此外,11月16日,興業(yè)銀行子公司興銀金融資產投資有限公司(簡稱“興銀投資”)正式揭牌,首屆高管團隊成員均為興業(yè)銀行老將。其中,原興業(yè)銀行廈門分行行長陳偉,任興銀投資董事長;興業(yè)銀行總行普惠金融部副總經理鄭榕斌,任興銀投資總裁;興業(yè)國信資管副總裁趙谷,任興銀投資副總裁;興業(yè)數(shù)金副總裁王蘇,任興銀投資副總裁等。

不過,今年以來興業(yè)銀行啟動的大范圍人事調整,究竟是破局的良方還是權宜之計,仍有待觀察。

結語

興業(yè)銀行正站在合規(guī)失序與業(yè)績承壓的十字路口。密集的監(jiān)管罰單揭示了內控體系的漏洞,業(yè)績數(shù)據(jù)的疲軟反映了經營的深層問題。

金融行業(yè)的健康發(fā)展,從來都離不開“合規(guī)為本、風控為先”的底線思維,這也是興業(yè)銀行當前亟需補上的一環(huán)。(圖源:企業(yè)預警通、東方財富等)

風險提示:本文內容基于公開信息整理,不構成投資建議。